观点摘要

宏观面:

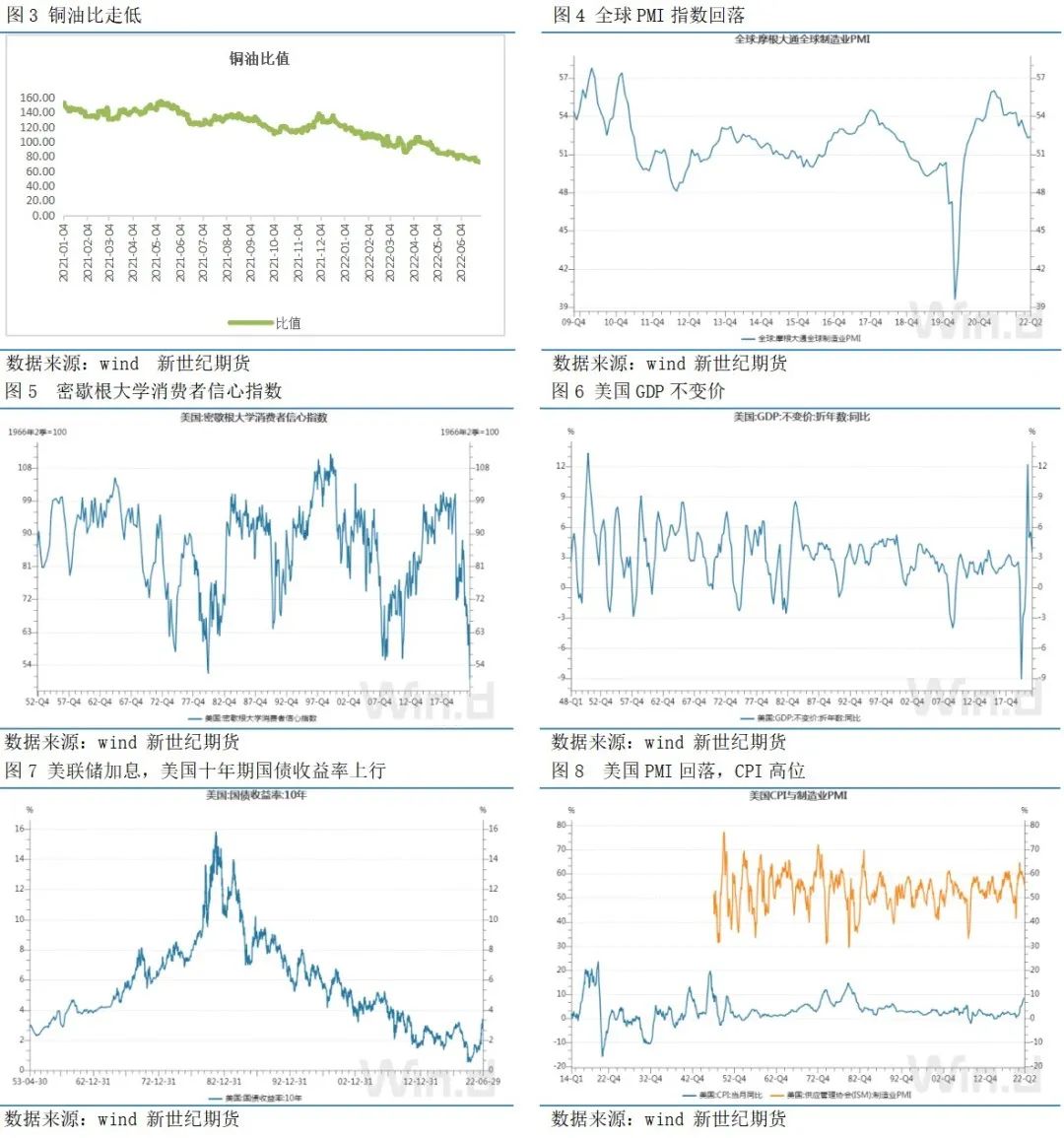

铜油比走低,显示经济处于滞胀状态,海外经济转向衰退。政策外紧内松,美联储加息步伐加快,加息幅度较大,抑制高通胀,对需求弹性变化大的商品形成利空。国内宽松政策加码,托底经济稳增长的力度大,对切入新能源产业链的部分有色、化工商品形成阶段利多。后期需关注宏观变量因素:市场对美联储加息预期反应过度充分后,预计四季度市场对美联储的加息预期反应或有放缓,届时对铜价的向下冲击力度或有减弱。

产业面:

矿产端、冶炼端供应有所增加,加工费上涨。下游需求偏弱,境内铜库存回升,现货升水回落。境外铜库存回落,与地缘政局紧张导致的供应阶段收缩,以及智利干旱天气影响精铜产量有关。在美元流动性收紧导致铜金融属性弱化后,产业供需偏弱对铜价影响也偏负面。

交易面:

铜价处于下降通道中,运行偏弱。

风险点:

海外地缘政局动荡、全球经济下行压力加大、美联储货币政策收紧超预期

一、行情回顾

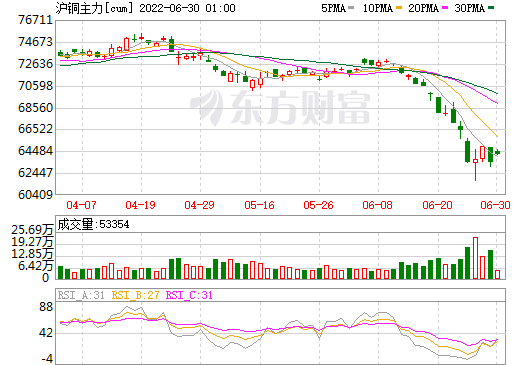

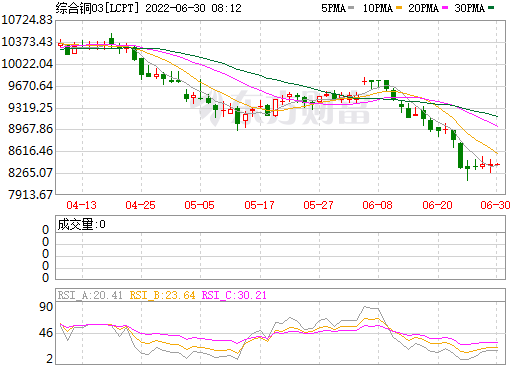

6月,在美联储加息步伐加快,叠加经济衰退,铜市供需偏宽松影响下,境内外铜价大幅下挫,沪铜主力合约自6月9日以来,最大跌幅15.5%,LME铜最大跌幅17.16%。

图1:国内沪铜期货走势 单位:元/吨

数据来源:东方财富网 新世纪期货

图2:国外伦铜期货走势单位:美元/吨

数据来源:东方财富网 新世纪期货

二、海外宏观面承压,国内政策加码,铜价上有顶,下有底

(一)美国经济“紧缩+衰退”

俄乌冲突导致全球大宗商品供给收紧,助推商品价格走高,抬高全球通胀水平。2022年5月,美国通胀水平达8.6%,创下近40年的历史高位,引发美联储紧缩节奏加快,预计美联储总缩表规模在3万亿美元,对铜价阶段性上行高度会形成制约。但也需要注意的是,市场对美联储加息预期反应过度充分后,预计四季度市场对美联储的加息预期反应或有放缓,届时对铜价的向下冲击力度或有减弱。

美国消费经济数据看,2022年6月,密歇根大学消费者预期指数在跌落50后,根据历史现象,美国实际GDP增速也会出现一定程度回落,预示美国经济进入到“紧缩+衰退”阶段。市场情绪已在对其进行较为充分的反应。

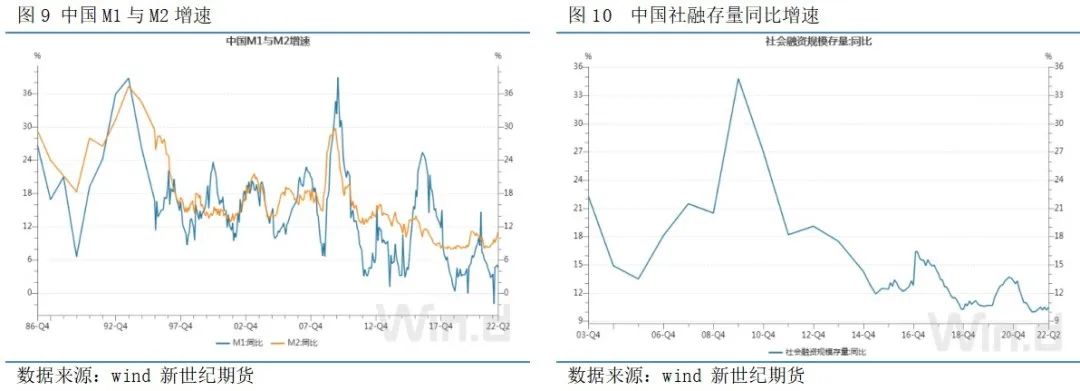

(二)中国经济先抑后扬,政策利好不断

在二季度,为应对复杂多变的外围环境,以及疫情反复扰动的影响,政策面利好不断,稳就业、稳地产、托基建、促消费的利好政策接连推出。更为重要的是货币政策稳中偏松,信贷社融数据稳步回升,有利于下半年经济回暖,届时对铜价也会产生较为积极的托底作用。 总体上,目前美国收紧的经济政策环境与中国偏宽松的经济政策形成鲜明对比后,对部分资产类价格产生了“此消彼长”的影响。当美元流动性进入紧缩周期后,铜的金融属性有所弱化,后期也将进入到由供需主导价格的商品属性强化阶段。

三、矿产、冶炼端供应增加

(一)全球铜矿产量将增长

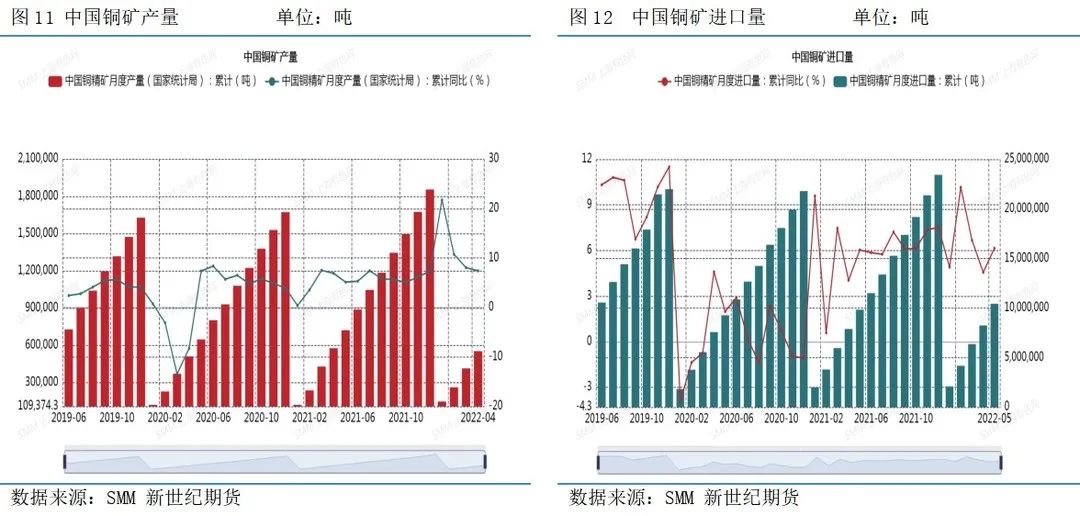

2022年1-4月,中国铜矿产量55.4万吨,累计同比增长7.39%,较一季度增加14万吨,国内铜矿产量整体上处于增长状态,预计2022年增量在15万吨左右,达到200万吨水平,主要驱动因素在于国内宽松环境刺激。2022年1-5月,中国进口铜矿1043万吨,累计同比增长6.15%,较1-4月增加220万吨。在海外铜矿增产背景下,后续国内进口铜矿数量仍将继续上升。

海外铜矿主要关注智利和秘鲁,2022年1-4月智利铜矿产量170万吨,累计同比下降7.4%,下降13.6万吨。智利铜矿产量下降主要受天气与疫情冲击影响,预计2022年智利铜矿产量在550万吨左右,较2021年下降12万吨。智利铜矿产量增量释放将在2023年体现。秘鲁铜矿产量整体处于增长状态,预计2022年新增铜矿产量30-40万吨。另外,中亚、刚果和印尼等地区铜矿产量也会相应增长,预计2022年增量80万吨左右。鉴于2021年铜价高位运行,产业利润向中上游集中,刺激2022年、2023年新增铜矿项目投产,预计2022年、2023年全球新增铜矿产量分别为100万吨、110万吨。

与此同时,铜矿加工费也随着铜矿供应增长而上升,2022年中国铜矿加工费长单协议定价65美元/吨,较2021年上涨5.5美元/吨。

(二)冶炼端产量逐渐增长

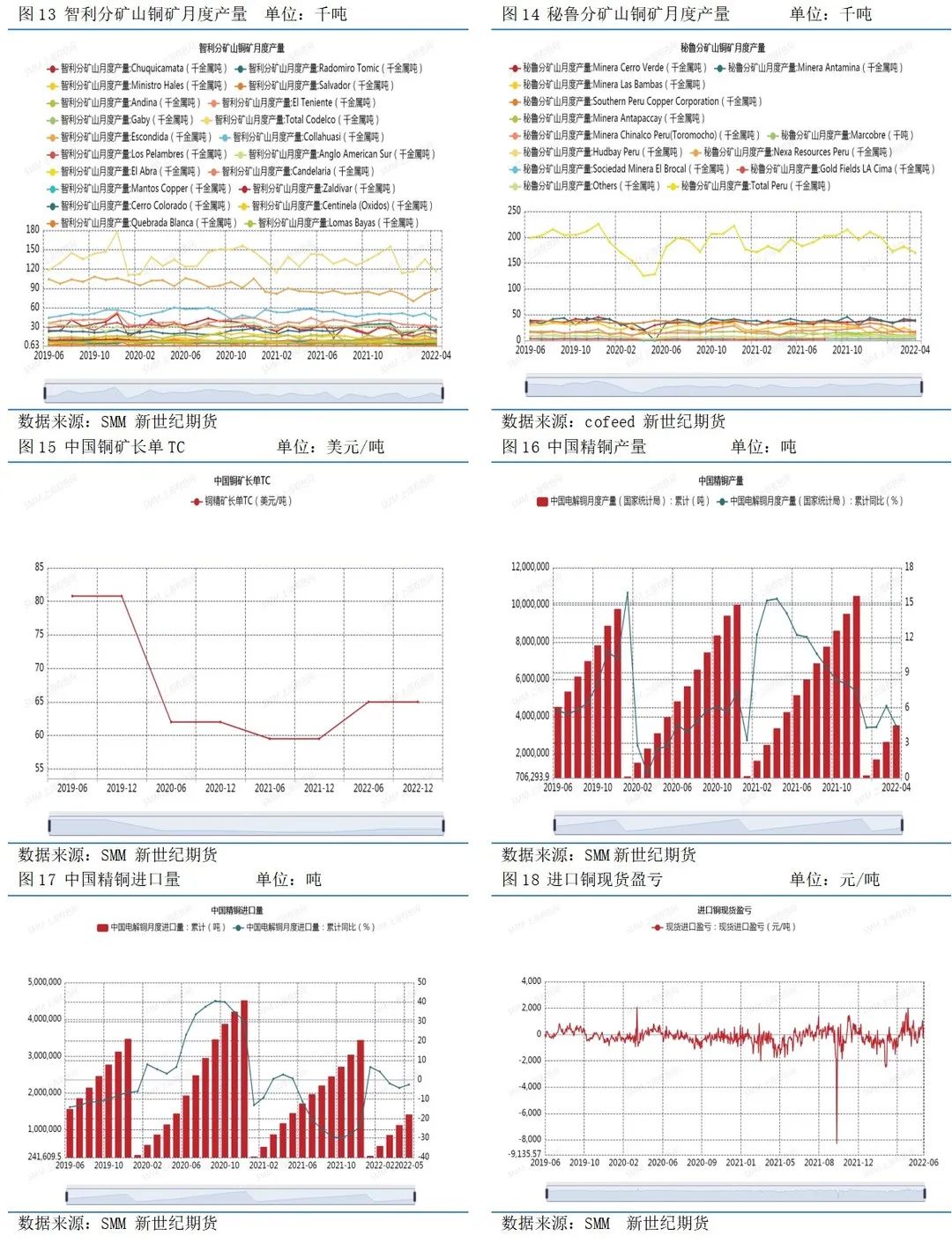

2022年1-4月,中国精铜产量353.8万吨,累计同比增长4.43%,较一季度增加90万吨。2022年1-5月,中国进口精铜144.5万吨,较1-4月增长30万吨,累计同比增长-2.43%,降幅较1-4月收窄1.7个百分点。截至2022年6月底,进口铜现货处于盈利状态,为475.18元/吨,在一定程度上也刺激精铜进口。

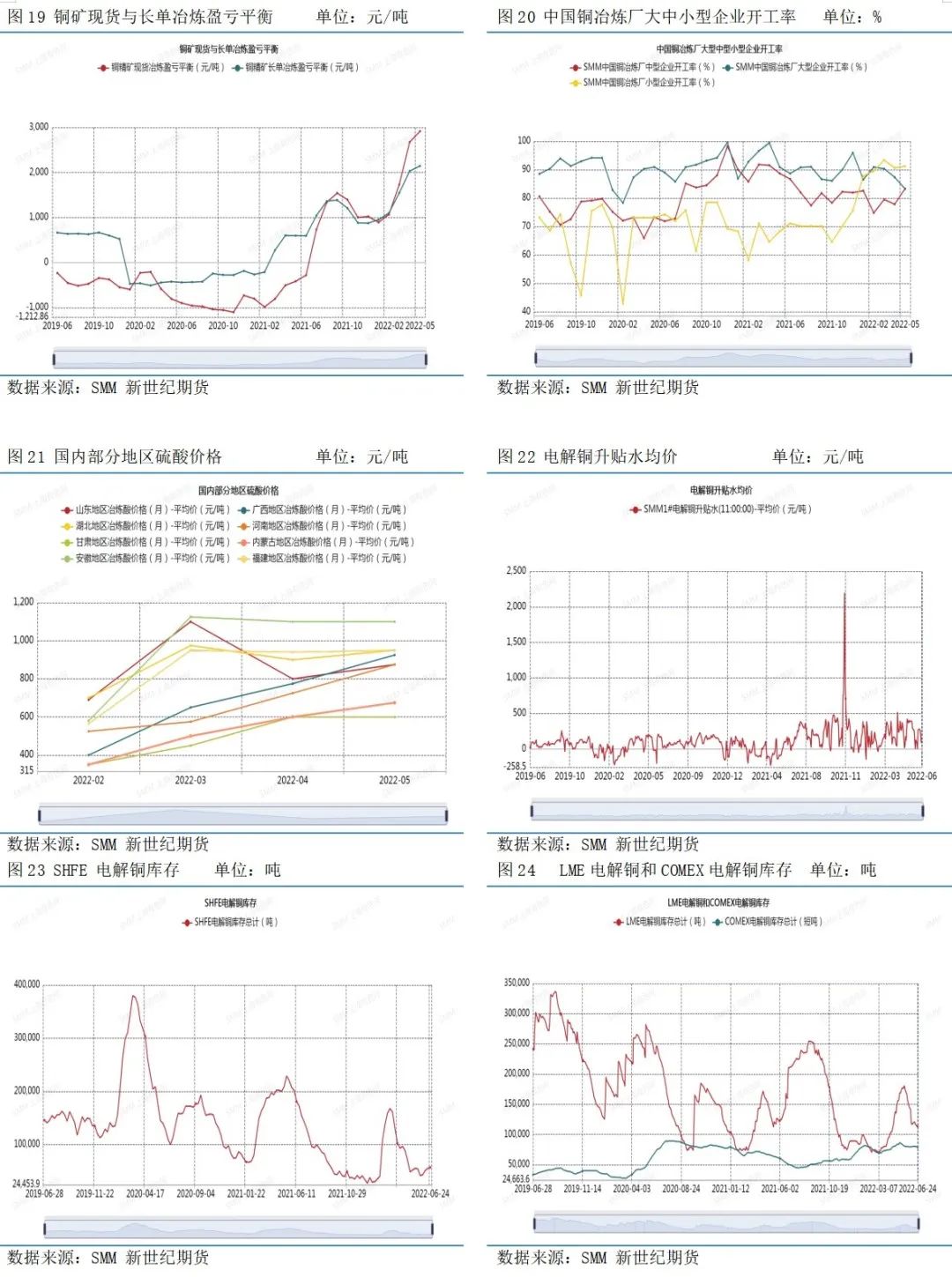

从国内铜矿现货冶炼盈亏平衡和国内铜矿长单冶炼盈亏平衡看,截至2022年5月底,分别为2918元/吨、2147元/吨,较2022年1月,分别上升2000元/吨、1200元/吨。铜冶炼厂开工率保持在较高位水平,截至5月底,大型、中型、小型企业开工率分别为83.23%、83.34%、91.22%,除大型冶炼厂开工率较年初回落外,中小型冶炼厂开工率均有回升。与此同时,5月底,国内部分地区铜冶炼副产物硫酸价格较年初上涨了250-500元/吨不等,副产物硫酸利润在一定程度上也刺激了冶炼端产量增长。

(三)库存回升,现货升水回落

鉴于供需宽松格局,铜现货升水出现明显回落,截至6月底,SMM1#电解铜升水均价100元/吨,较4月中旬高位回落400元/吨,反映出现货市场疲软。库存方面,6月下旬上期所铜库存5.7万吨,较5月底回升1.6万吨。6月LME铜和COMEX铜库存,较5月回落,与俄乌冲突导致海外铜供应阶段收缩有关。由于矿产、冶炼端供应增加,下游需求偏弱,中期国内铜库存或缓慢回升,海外铜库存受地缘政局、天气等事件影响,处于相对低位状态。

四、需求端亮点在于新能源电力电网投资增加与新能源汽车销量向好

铜下游需求端主要集中在地产基建、汽车、电力等领域,鉴于目前国内宽松政策加码托底经济,市场对地产基建存在复苏预期,但期望值并不会太高,毕竟中国的工业化和城镇化进程已趋于饱和,经济结构转型背后也是传统领域需求萎缩和新兴领域需求扩张的切换过程。需求端会更加关注新能源产业链对铜金属边际增量需求拉动。

(一)初级加工端开工率总体上处于回升状态

一季度末、二季度初受外围地缘政局,以及国内疫情反复,物流受阻等因素影响产业链供给,铜材初级加工端开工率均出现下降,需求较为疲弱。随后政策利好密集推出,下半年经济改善预期显现。微观层面,2022年5月底,铜材企业月度开工率67.85%,较4月回升7.4个百分点。电解铜制杆企业月度开工率65.86%,较4月回升11.2个百分点。电线电缆企业月度开工率75.86%,较4月回升9.6个百分点。铜箔企业月度开工率90.16%,较4月回升0.4个百分点。铜板带企业月度开工率69.11%,较4月回升1.2个百分点。在初级加工端领域,与电力电网投资有关的电线电缆企业、电解铜制杆企业开工率回升幅度较大,与政策刺激新型基建投资,大力发展新能源发电举措较为吻合。

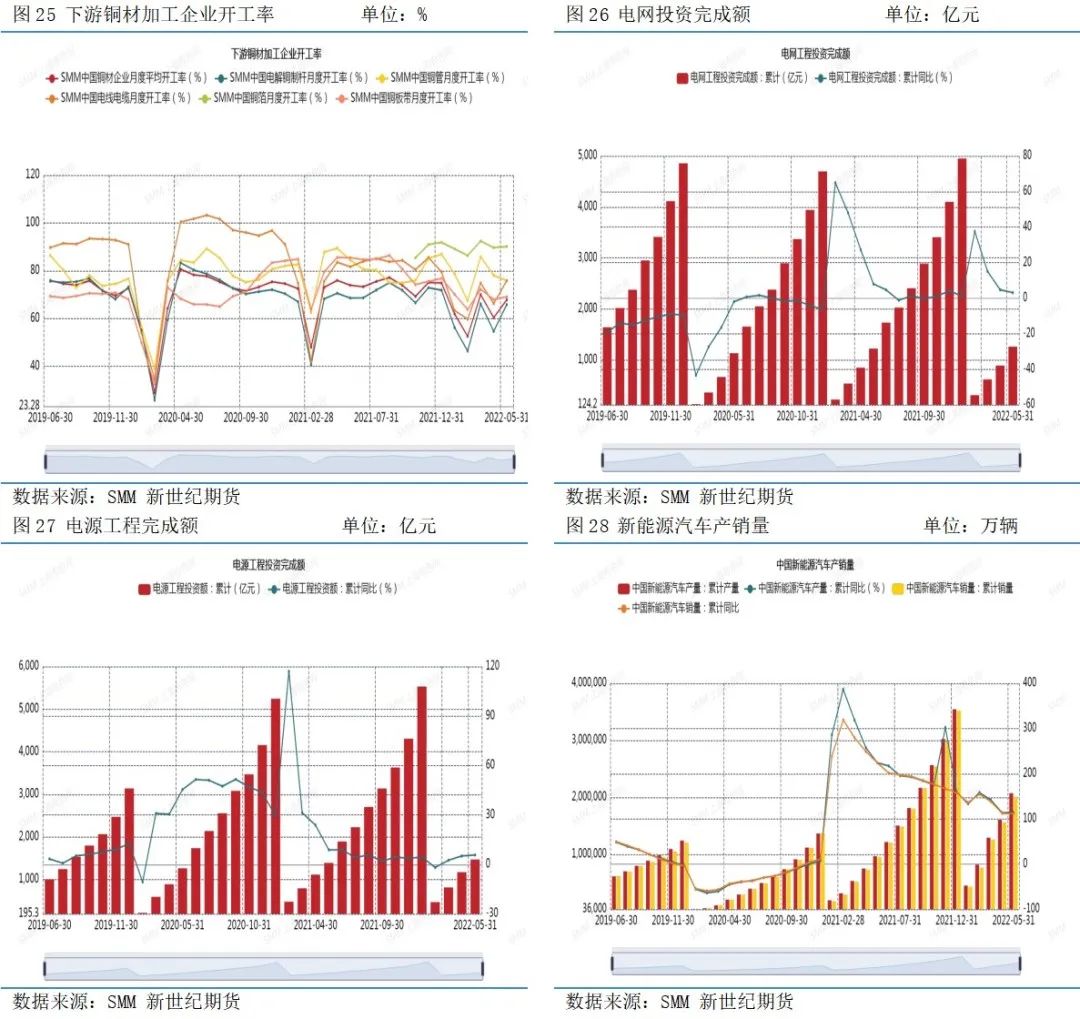

(二)终端需求亮点还看新能源增量

在碳达峰、碳中和背景下,传统火力发电企业正逐渐向新能源发电运营商转型,预计到2030年,新能源发电量占比达42%,2060年新能源发电量占比达80%。在发电结构转型过程中,电源侧、电网侧投资增速将会平稳增长。2022年1-5月,电网投资完成额1263亿元,累计同比增速3.1%,绝对值比1-4月增加370亿元。2022年1-5月,电源投资完成额1470亿元,累计同比增速5.7%,绝对值比1-4月增加300亿元。新能源汽车方面,近两年来,中国新能源汽车产销量保持增长,2022年1-5月,中国新能源汽车产量207.1万辆,累计同比增速114.2%,中国新能源汽车销量200.3万辆,累计同比增速111.2%。新能源汽车产销量强劲增长势头还会延续,汽车电动化和智能化对锂、钴、镍、铜、铝等有色金属增量需求拉动值得重点关注。

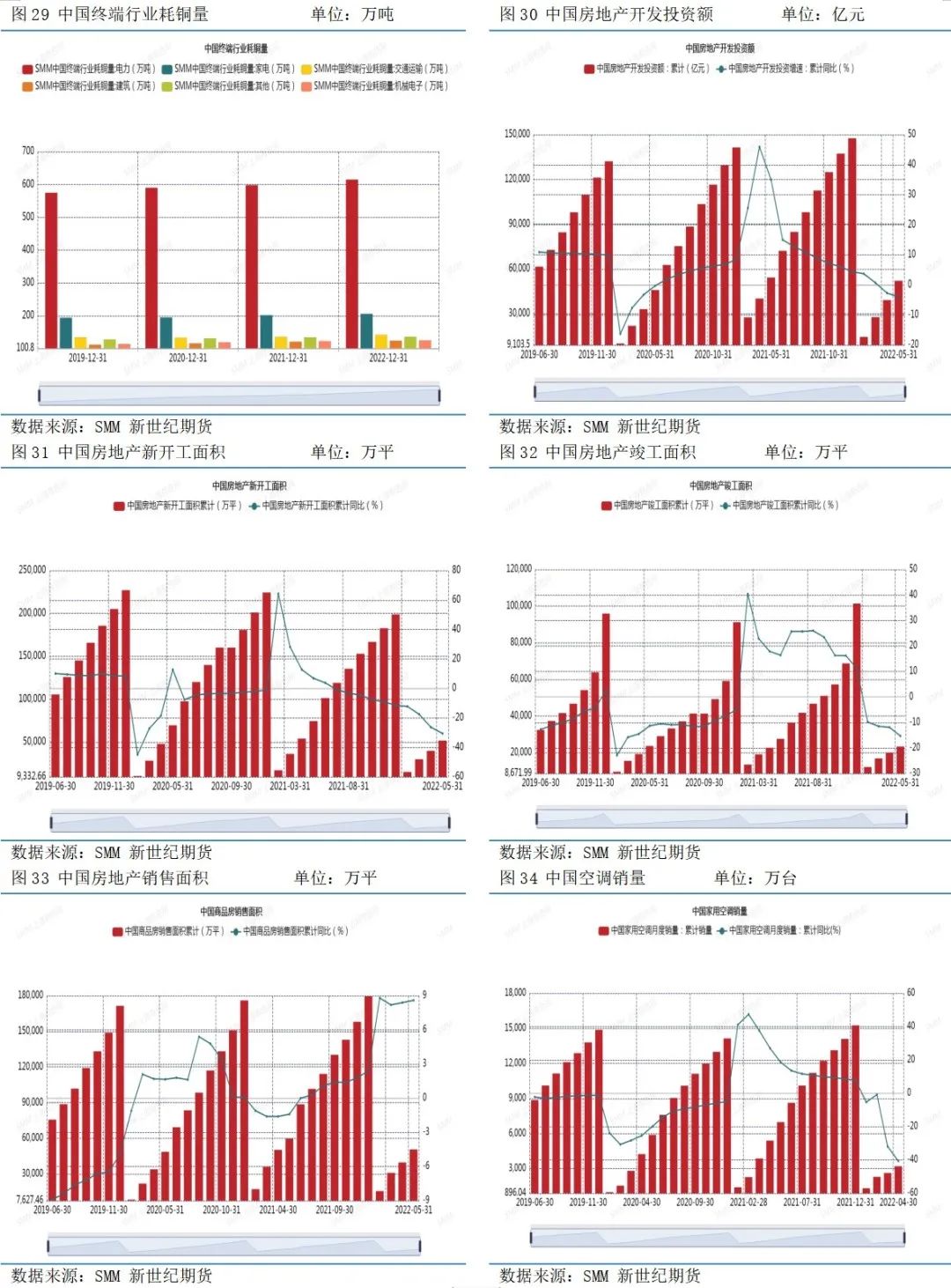

据SMM预测数据显示,2022年,中国电力端耗铜量615万吨,家电耗铜量206万吨,交通运输耗铜量142万吨,建筑耗铜量124万吨,机械电子耗铜量125万吨,其他行业耗铜量136万吨,合计耗铜量1348万吨。在终端耗铜领域,主要关注新能源发电和新能源汽车产业链对铜需求边际增量拉动。对于房地产领域,需要以经济转型思维看待长周期里总量萎缩,中短周期里房地产受政策调控影响大,地产政策放松对房地产投资、开工、施工、销售影响仅是预期上的边际改善,总量上的拉动空间有限。2022年1-5月,房地产开发投资额5.2万亿元,累计同比增速-4%,回暖迹象并不明显。2022年1-5月,房地产新开工面积5.1万平方米,累计同比增速-30.6%;2022年1-5月,房地产竣工面积2.3万平方米,累计同比增速-15.3%。2022年1-5月,商品房销售面积5万平方米,累计同比增速8.6%,政策刺激地产销售回暖的效果有所显现。家电空调方面,2022年1-4月,空调销量3208.3万台,累计同比增速-40.6%,销量疲软。

五、矿产、冶炼端供应增加

外部经济滞胀,政策收紧。内部经济缓慢回暖,政策力度偏宽松。中国积极因素相较海外的负面变化,起到了此消彼长的作用。宏观面对铜价影响,上有顶,下有底。产业面矿产原料端、冶炼端供应增加,现货升水回落,境内库存回升,下游需求疲软,对铜价影响偏弱。需求端亮点主要集中在新能源发电和新能源汽车产业链。

后期需关注宏观变量因素:市场对美联储加息预期反应过度充分后,预计四季度市场对美联储的加息预期反应或有放缓,届时对铜价的向下冲击力度或有减弱。目前,铜价处于下降通道中,反弹力度较弱,注意控制风险。

本文来源于网络,版权归原作者所有,且仅代表原作者观点,转载并不意味着环保再生国际平台赞同其观点,或证明其内容的真实性、完整性与准确性,本文所载信息仅供参考,不作为环保再生国际平台对客户的直接决策建议。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时与本司联系处理。