--疫情恶化,金九银十需求旺季接近尾声,强供需出现弱化;美国大选临近尾声,新一轮的更大规模财政刺激措施或出现,美元指数仍有震荡走弱趋势,对锡价依然形成支撑,且成为核心影响因素之一。故基本面和宏观面依然支撑沪锡(146630, 240.00, 0.16%)的震荡走势,波动空间相对有限,整体看区间偏强震荡走势。沪锡会在14万-15万区间内偏强震荡调整,若随着美元走弱能够突破15万整数关,则15.4万的前高位置为核心强阻力位。

一、沪锡区间大幅震荡

国庆假期结束后,因金九银十旺季需求的影响,沪锡跟随伦锡走势出现补涨行情,于14.5-14.8万之间震荡调整;10月下旬,随着欧美疫情再度恶化,锡需求预期受到影响,而疫情和美国大选的政治不确定性使得美元指数反弹,美元指数的反弹使得有色板块承压,沪锡亦随之走弱,当然亦有资金量的出逃,最低跌至14.2万元;11月初进入美国大选的关键期,美国政治走势和美国新一轮财政刺激措施规模预期均使得美元指数承压下行,连续下挫,利多有色板块,沪锡亦随之持续上涨,最高涨至14.75万元,涨幅达到2.89%。国庆假期以来,沪锡整体涨幅达到2%,美元指数的走势是直接影响因素,而金九银十的旺季需求则是沪锡上涨的核心影响因素。自10月以来,伦锡中上亦是先大幅上涨,自1.75万涨至1.88万的近两年高位,对沪锡亦形成拉动,至此伦锡的V型反弹行情接近结束,伦锡价格亦涨至近期高位;10月下旬至11月初,同样因为美元指数影响,伦锡先跌后涨,整体亦正式进入区间震荡行情。

二、金九银十旺季产量增加明显,后市冶炼开工率或将下降

金九银十的供需表现显著,对价格的影响亦较为明显。据百川统计,2020年9月份国内精锡产量总计13840 吨,较上月增加50吨,环比涨幅为0.36%,变化不大;相对于2019年9月,9月精锡产量增加1785吨,同比涨幅达到14.81%,产量同比继续增加。累积同比来看,2020年1-9月国内生产精锡总计100324吨,较去年同期减少了10923吨,累积同比降幅为9.82%,主因依然是一二季度疫情导致的停工停产影响。

从锡锭冶炼开工率来看,9月锡锭冶炼开工率继续小幅上涨0.38%至64,刷新近两年的新高。价格的相对高位为矿产和冶炼商提供更多的利润,故冶炼商提高锡产量来获取更多的利润,亦说明国内锡锭的需求相对较强,对价格亦形成支撑和提振。

9月国内精炼锡产量环比增幅不大,基本维持稳定,锡锭冶炼开工率则继续小幅上涨。具体来看,云南锡业在检修结束后进一步增加产量,生产较为稳定,对总体精炼锡产量的增长贡献较大;但云南和江西地区均有个别锡厂进行设备检修,削减了部分产量;故整体产量相对稳定,对锡价的影响有限。因为国内94%左右的锡精矿进口均来自于缅甸,故缅甸地区的疫情和当地矿山塌方问题造成原矿供给的大幅减少,对国内冶炼厂存在一定的影响,另外随着金九银十的结束以及消费淡季的逐步来临,预计10月产量将窄幅下行,整体在13500吨附近;11月产量将会进一步的下降,整体将会降至13000吨下方,不排除跌破12000吨的可能。随着淡季的来临,锡锭冶炼开工率亦将会高位回落。

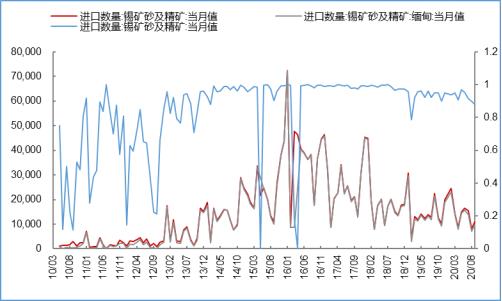

三、锡矿进口大幅减少 未来进口量或出现小幅好转

锡矿进口方面,中国90%以上的锡矿进口来自于缅甸,故缅甸的锡出口数量和品位对国内精炼锡的加工影响相对较大。2020年9月中国共进口锡精矿10964吨,去上月相比减少2887吨,环比增长35.75%,与去年同期相比减少11590吨,同比降幅51.39%;2020年1-9月中国共进口锡精矿113420吨,相比2019年1-9月下降了34684吨,跌幅23.42%。2020年9月份中国锡精矿进口来源国为缅甸、老挝、越南等国;自缅甸进口量为9644吨,占总进口量的87.96%,贡献继续下降。9月国内锡精矿进口量环比有所回升,但同比降幅较大。随着缅甸管制的逐渐放开,缅甸矿端紧缺情况会有所缓解,虽然9、10月进口量预计仍将减少1000吨左右金属量,但绝大部分贸易商参与入市,预计11月进口将会有明显回升。

缅甸地区疫情依然严重,对矿山和运输的影响较为明显,而当地因雨季内涝导致的矿洞淹水问题使得矿山产矿量下降,从而导致缅甸地区锡矿进口量的大幅减少,进而使得8月国内锡精矿进口量同比及环比均大幅下降。当前,海外的疫情依然严重,对主要锡矿山的影响依然存在,而预计内涝导致的矿洞淹水问题将会逐步的解决,预计该矿区至少于10月底才能才能恢复生产,因此9-11月进口矿供应依旧不容乐观。锡矿进口的偏紧对锡价形成较大的利多影响。

四、锡锭锡矿表观消费量均大幅上涨 对沪锡形成提振

锡的下游需求来看,以云锡华锡锡焊条价格来看,10月以来,云锡、华锡锡焊条价格先小幅回落,随后上涨,锡焊料需求以及价格走势与锡锭需求和价格走势高度一致。锡化工方面,氯化亚锡、二氧化锡以及硫酸亚锡等化工品价格出现小幅回落,锡酸钠和锡基轴承合金价格有所上涨,对锡价有支撑作用。另外,镀锡板方面表现亦相对稳定。三大核心下游需求的相对稳定亦支撑了锡的需求和锡价。而3C家电方面,空调冰箱电视等销量稳步回升,亦提振沪锡需求。随着欧洲疫情再度爆发和经济复苏的趋缓,锡需求预期受到影响,但是影响相对有限;锡下游需求的相对稳定将会继续支撑沪锡价格高位区间震荡,大幅下跌的可能性小。

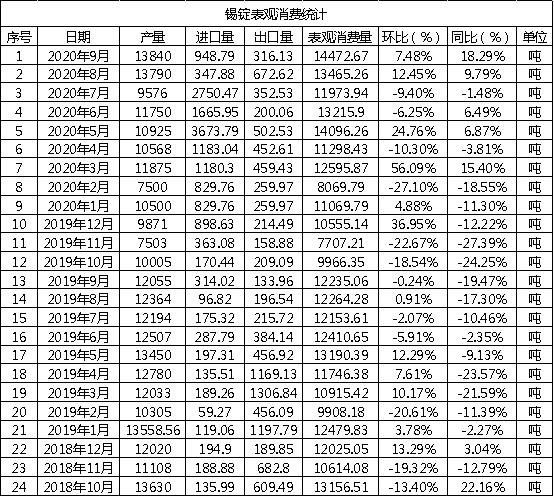

锡锭表观消费方面,9月锡锭表观消费量为14472.67吨,环比涨幅达到7.48%,同比则大幅上涨18.29%,刷新近几年新高;表观消费量的大幅上涨符合我们预期,亦说明金九银十的旺季,下游需求强劲,对9月价格的强劲亦形成支撑。银十旺季依然存在,预计10月表观消费量依然会比较强劲,但是会出现边际走弱;11-12月份随着淡季的来临和疫情的影响冲击锡下游需求,则锡锭表观消费量会持续的走弱。表观需求的强劲说明锡需求依然在恢复,对于锡价则会形成较强的提振作用,但是提振作用则因为海外疫情、海外经济复苏缓慢等风险点导致有效需求不足而相对有限。

锡精矿表观消费方面,9月锡精矿表观消费量如期上涨至19445.93吨,虽然不及7月21767.01吨的表观消费量,然较8月15086.75的表观消费量大幅增加,产量和进口量均在增加,说明缅甸地区因为疫情和矿洞淹水问题导致的进口下降问题逐步得到解决,金九银十旺季表现较为明显,需求强劲,支撑锡价。银十旺季依然存在,预计10月表观消费量依然会比较强劲,但是会出现边际走弱;11-12月份随着淡季的来临和疫情的影响冲击锡下游需求,则精炼锡表观消费量会持续的走弱。表观需求的强劲说明锡需求依然在恢复,对于锡价则会形成较强的提振作用,但是提振作用则因为海外疫情、海外经济复苏缓慢等风险点导致有效需求不足而相对有限。

五、当前库存较为稳定 或开启新一轮的累库

截止至2020年11月6日,上海期货交易所锡显性库存为4238吨,从季节性角度分析,当前库存较近五年相比维持在平均水平;国庆假期以来,沪锡显性库存变化不大,但是累库的趋势暂时缓解,随着淡季的来临不排除再度累库的可能。截止至2020年11月06日,LME锡库存为4485吨,注销仓单占比为14.94%;从季节性角度分析,当前库存较近五年相比维持在平均水平。伦锡显性库存持续下跌,去库较为明显,这与下游需求的释放有关系,与当前的疫情影响有所矛盾,随着欧洲二次疫情全面恶化导致主要经济体采取新一轮的封锁措施,锡需求将会受到影响,预计伦锡或开启新一轮的累库阶段。累库的逐步开始,对于锡价有限制作用,故沪锡价格的上涨空间有限。

六、美元持续走弱提振沪锡,后市仍将震荡走弱为主

美元走势对亦美元计价为核心的锡价影响较为明显,特别是10月下旬11月上旬,美元指数的走势与沪锡走势具有显著的负相关性,故在供需基本面变化不大情况下,美元指数的走势对锡价的影响亦较为值得关注。

美元指数具体行情方面,美国大选临近尾声,新的大规模财政刺激预期使得美元持续承压,美元指数11月初持续走弱;短期内,因刺激法案的困境、疫情影响以及政治不确定性影响提振美元需求,美元仍有小幅反弹的空间,反弹的幅度有限,中长期来看,超宽松经济政策、超低利率和新的货币政策框架,美国政治分化严重,美元信用体系亦受到冲击,美元长期震荡走弱的趋势依旧,将会在90-95区间震荡走弱;2021年不排除跌破90的可能。美元的弱势则会在一定程度上提振锡价。

七、供需与宏观影响,沪锡后市仍将宽幅震荡

供给方面,锡产量九月小幅增加,十月起或将小幅回落,锡矿进口量回落,矿端供给趋紧趋势明显,供给端趋紧趋势较为明显,对锡价形成支撑,故锡价大幅下跌的可能性小;需求方面,锡矿表观消费回落的同时,锡锭表观消费继续好转,锡下游需求依然强劲,对于锡价有拉动作用,当然随着淡季的来临,需求将会小幅转弱,对锡价的拉动作用相对有限;库存方面,沪锡显性库存和伦锡显性库将会进入累库阶段,对锡价形成限制。宏观影响方面,美元指数的走势将持续性的影响有色板块,美元整体走势依然偏弱,故对锡的影响亦较为明显,而疫情对锡市的影响已经被消化,在没有大幅恶化前不会有太大的影响。故基本面和宏观面依然支撑沪锡的震荡走势,下行空间相对有限,锡价的下跌均是买入的机会。后市来看,依然不会存在较长时间/较大幅度的单边上涨或下跌行情,沪锡会在14万-15万区间内震荡调整,若随着美元走弱能够突破15万整数关,则15.4万的前高位置为核心强阻力位,依然适合区间高抛低吸操作,区间附近均可以进行反向操作,注意把握结构性机会。

来源:文华财经本文来源于网络,版权归原作者所有,且仅代表原作者观点,转载并不意味着环保再生国际平台赞同其观点,或证明其内容的真实性、完整性与准确性,本文所载信息仅供参考,不作为环保再生国际平台对客户的直接决策建议。转载仅为学习与交流之目的,如无意中侵犯您的合法权益,请及时与本司联系处理。